当ページのリンクには広告が含まれています。

結局クレジットカードってどれがいいの

?

そんなふうに悩んでいる人って

意外と多いよね

今どのクレジットカードを使っていますか?

大学時代に作ったやつをそのまま・・・なんて方も多いのではないでしょうか

でも、新しくクレジットカードを作ろうと思っても、

種類が多すぎてよくわからない・・・

そんな人は

この記事で自分に合ったクレジットカードを見つけることができます!

また、一枚に絞るのではなく

使う用途や目的別におすすめのクレジットカードを選びたい!

なんて方もいますよね

ポイントを貯めて節約

海外旅行保険を付ける

社会人になって生活が変わったから・・・

クレジットカードを作る理由なんて何通りもあります

だからこそ、

その目的に特化した機能やサービス付きのクレジットカードを選ぶことが大事なんです!

今回は年会費無料、ポイントが貯まりやすいなど

目的に合わせてピックアップしたおすすめクレジットカードを紹介します。

また自分がどんなクレジットカードを求めているのかがわかる

ポジショニングマップも作ってみました!

ぜひ参考にしてみてください

クレジットカードの種類

そもそもクレジットカードにも種類があるのは知っていますか?

クレジットカードには、大きく分けて

「一般カード」「ゴールドカード」「プラチナカード」

の3種類があります。

一般カードは、最もベーシックなカードです。

年会費が無料のものが多く、ポイント還元率も低めです。

しかし、使いやすく、誰でも申し込むことができます。

ゴールドカードは、一般カードよりも

年会費が高くなりますが、ポイント還元率が高く、様々な特典が付いています。

例えば、空港ラウンジの無料利用やホテルの優待などです。

プラチナカードは、ゴールドカードよりも

年会費が高くなりますが、さらに多くの特典が付いています。

例えば、プライオリティパスの無料会員資格やコンシェルジュサービスなどです。

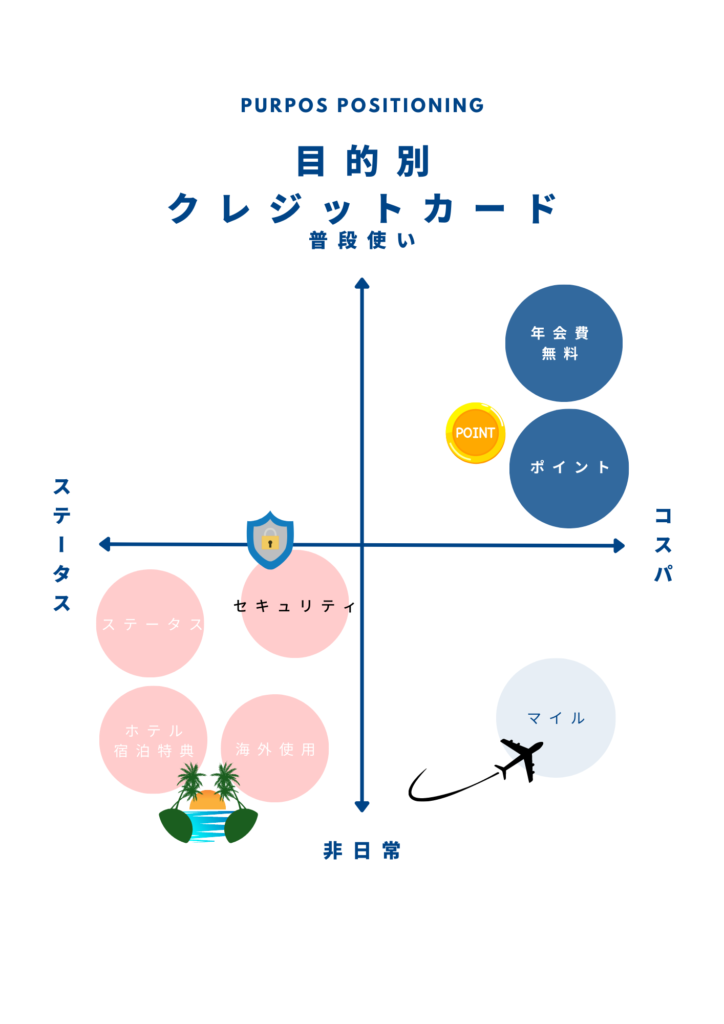

お勧めクレカが一目でわかるポジショニングマップ

クレジットカードを選ぶときに大事なのは、目的をはっきりさせることです

クレジットカードの特徴、機能はひとつひとつ違います

そのため、適当に選んでも自分に合わずもったいない結果になっているかもしれません

自分がどんな場面で使いたいのか、クレジットカードに何を求めるのかを考えてみませんか

ポジショニングマップで自分がどの位置に当てはまるか

考えてみてください!

普段使い・非日常・コスパ・ステータス性の観点から

7つのカテゴリーに分けています

自分がクレジットカードを選ぶとき

重視したいポイントから、カテゴリーを選んでみてください

ポジショニングマップの見方

普段使いや、コスパを重視する場合

年会費無料、ポイントが貯まりやすいカードを選ぶ

海外旅行など非日常で使える特典やステータス性を重視する場合

旅行のサービスが充実している、ホテルの宿泊特典が付くなどのハイステータスカードを選ぶ

マイルをお得に貯めたい

マイルの還元率が良いカードを選ぶ

上記のように自分には何が必要かを明確化することが大切です

もちろん

日常でも非日常でも使いたい人やお得なカードもハイステータスカードも欲しいという人は、

複数のクレジットカードを使い分けるのもアリです!

つまり、自分のライフスタイルをよく考えて選ぶことが大切なのです

例えば、外食やコンビニをよく利用する方は、ポイント還元率の高いカードがおすすめです。

また、旅行をよく行く方は、海外旅行保険が充実しているカードがおすすめです。

では実際に、どのようなクレジットカードがあるかを紹介します

お勧めクレカ一覧表

| 年会費無料 | 楽天カード |

| ポイントが貯まる | 三井住友カード(NL) |

| マイルを貯める | Marriott Bonvoyアメリカン・エキスプレス・プレミアム・カード |

| セキュリュティ | 三井住友カード(NL) |

| 海外旅行特典・保険 | エポスゴールドカード 楽天プレミアムカード |

| ホテル宿泊特典 | Marriott Bonvoyアメリカン・エキスプレス・プレミアム・カード |

| ステータス性 | JCB THE CLASS アメリカン・エキスプレス・センチュリオン・カード |

年会費無料!楽天カード

「楽天カード」は、

クレジットカード、楽天ポイントカード、電子マネーの楽天Edyの3つの機能を

1枚に集約した三位一体型カードとして利便性が高い。

ここがオススメ① ポイントが貯めやすい

通常の還元率は1.0%

しかし、市場や楽天ポイント加盟店では還元率が3.0%から最大16.0%にもなり、

ポイントの2重取り、3重取りが簡単にできる!

楽天市場や楽天ブックスではポイントが+2倍(=合計還元率は3%)の楽天ポイントを獲得でき、

毎月開催される「お買い物マラソン(ショップ買い回り)」や、

「0と5のつく日(+2倍)」「18日(+1~3倍)」

「サッカーのヴィッセル神戸、野球の楽天イーグルスの勝利(+1~2倍)」など、

さまざまなイベントを活用しながら「楽天カード」を利用すると、

合計15%近い還元率で買い物をすることが可能

また、「楽天ペイ」アプリ内の「楽天キャッシュ」に楽天カードでチャージすると

0.5%還元+「楽天ペイ(アプリ決済)」で「楽天キャッシュ」から支払えば1.0%還元となり、

合計で1.5%の高還元に

さらに、「楽天カード」の改悪を引き起こしていると言われている楽天モバイルにも力を入れており、楽天モバイルの「Rakuten UN-LIMIT VII」を契約しているとSPUが+3倍となる特典も!

ここがオススメ② セキュリティもしっかりしている

2021年11月からは

クレジットカード番号、有効期限などのカード情報を裏側に記載するデザインになり、

買い物する際にカード情報が流出するリスクを低減し、

個人情報の保護やセキュリティが強化されている。

他にも、「楽天カード」で貯められる「楽天ポイント」は使い勝手も良く、

ほぼ現金として利用できる。

「楽天ポイントカード」や「楽天ペイ」などを利用すれば、

実店舗でも期間限定ポイントを消費することが可能。

「楽天ポイント」を支払額に充当できる「ポイントで支払いサービス」や、

国内株の購入や投資信託の積み立てに使える「ポイント投資」など、

いまでも進化し続ける「楽天カード」はオススメです

しかし、ここ数年改悪されているのも事実です

しっかりとその内容も把握しておきましょう

ポイントが貯まる・セキュリュティがしっかりしている 三井住友カード(NL)

「対象のコンビニ・ファーストフード・ファミレスなどで最大7%ポイント還元*」

「ナンバーレスだから盗み見の心配なし(高セキュリティ)」「海外旅行傷害保険付帯」

と年会費無料ながらメインカードとしても十分なスペックを持ちます!

ここがオススメ① セキュリュティが最強

三井住友カードでは24時間対応の紛失・盗難受付デスクも設置しているため

海外で盗難などにあっても日本語で対応してもらえます

さらに三井住友カード(NL)は、

券面にカード番号やセキュリティコードなどが印字されていないナンバーレスカードです。

カード番号を盗み見される心配がないので、海外旅行でもより安心して利用できます。

また以下のようなセキュリュティ対策もしています

| ICチップ搭載 | 高度な認証作業を行うICチップによりデータの保護を強化し、偽造も困難 暗証番号で決済できるのでサインレスでスピーディなのも利点 |

|---|---|

| 写真入り カードの発行 | カード裏面に顔写真が入り、顔写真による本人認証が行える。通常カードから無料で取り替えも可能 |

| あんしん 利用制限 サービス | カードが見当たらないが紛失・盗難とは断定できないときに、オンラインで一時的にカード利用を停止できる。見つかった場合もすぐ解除可能。家族カードの利用制限もできるので、家計管理にも便利 |

| カード 不正利用 検知システム | 業界最高水準の不正利用検知システムで、365日24時間モニタリング。不正利用の疑いがある場合は取引を保留し本人確認を行う |

ここがオススメ② 対象店舗で7%ポイント還元

以下のお店でタッチ決済を行うと最大7%の高還元率を実現

スマホのタッチ決済最大7%ポイント還元対象店舗

- セイコーマート

- セブン-イレブン

- ポプラ

- ローソン

- マクドナルド

- サイゼリヤ

- ガスト

- バーミヤン

- しゃぶ葉

- ジョナサン

- 夢庵などのすかいらーくグループ飲食店

- ドトールコーヒーショップ

- エクセルシオール カフェ

- かっぱ寿司

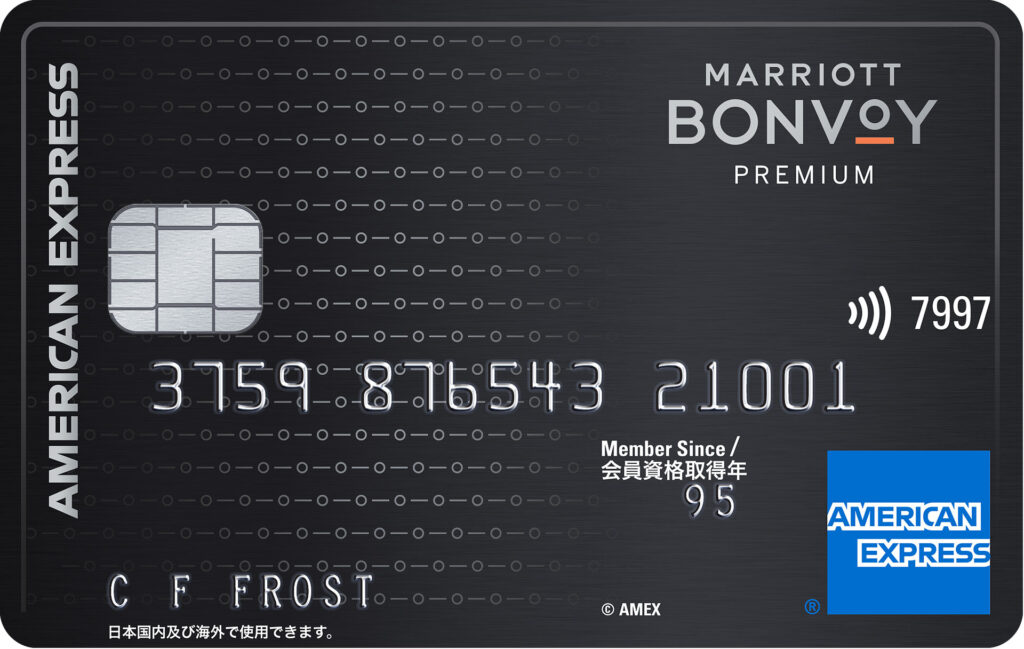

ホテル・マイル系最強 マリオットボンヴォイ・アメックスプレミアム

このカードについてはこちらの記事でかなり詳しく紹介しています!

ここがオススメ① マリオット系列のホテルに無料宿泊できる

年間150万円以上カード利用をしていれば、

カード継続時にボーナスとして無料宿泊特典(1泊1室、2名まで)がもらえます

1枚目の家族カードの年会費が無料で、

利用額は合算できるので「年間150万円以上の利用」はそれほど高いハードルではないと思います

これだけでも年会費を払う価値があると思いませんか

さらに、「Marriot Bonvoyアメックス・プレミアム」に入会するだけで

世界的ホテルチェーンである「マリオット・インターナショナル」の会員プログラム

「Marriot Bonvoy」の“ゴールドエリート”資格が得られて、

部屋の無料アップグレードや14時までのレイトチェックアウトなどの特典が受けることができるんです

また、3%のポイント還元もあり

貯めたポイントでシェラトンやリッツカールトンなどの高級ホテルに

ポイント宿泊することもできます

ここがオススメ② マイルが貯まりやすく還元率が高い

日々の利用で3%のポイント還元があり、そのポイントはホテル宿泊だけではなく

JALやANAはもちろん、提携している世界40社以上の

主要な航空会社のマイレージプログラムに自由に移行できます

さらに、1回に6万ポイントを移行するごとに5000マイルがボーナスとして付与されて

「6万ポイント⇒2万5000マイル」と交換できるので、

マイル還元率は1.25%(1マイル=1.5円換算の場合は還元率1.875%)と高還元に

「Marriott Bonvoy」のポイントは増減すれば有効期限が延長される

【実質無期限】のポイントなので「最強のマイル系クレジットカード」と言えます

プライオリティパスGET 楽天プレミアムカード

2022年度日本版顧客満足度指数調査(クレジットカード業種)顧客満足度調査No.1を

14年連続受賞している大人気の楽天カード。

その中で、ラウンジサービスに特化したカードが「楽天プレミアムカード」

ここがオススメ① 1/4の価格でプライオリティパスをGET

「プライオリティ・パス」と呼ばれる、年会費だけで約4万円かかるラウンジの会員権が、

楽天プレミアムカードならば年会費たった1万円で利用することができます

しかも他のクレジットカードだと最低2万円以上

大体3〜5万円の年会費がかかる上に

使用回数に制限のあるプライオリティパになるんですが・・・

無制限にVIPラウンジを利用することができるのは、最大の魅力です

国内外の空港で、搭乗前にゆったりとラウンジで寛ぐことができれば、

ワンランク上の上質で快適な旅や出張となると思いませんか?

ちなみに、ここでいうラウンジとは

ゴールドカードで入れるラウンジとは違います!

プライオリティ・パスではVIPラウンジを利用することができます。

通常はソフトドリンクは無料で、アルコールについては別料金が設定されていることが多いです

しかもラウンジが出国前エリアに設置されていることが多く、

搭乗手続き後はゆっくり過ごすことができないということも

しかしプライオリティ・パスのラウンジはワインや日本酒、ビールなどのアルコールが基本的には無料出国後エリアや到着エリアに設置されているラウンジを利用することができます。

ラウンジによっては、ホテルのブッフェのような食事を無料でとることもできます

最高のステータスカード JCB THE CLASSアメリカン・エキスプレス・センチュリオン・カード

今から紹介する2枚のカードは完全にネタ枠です

こんなカードもあるんだと思って読むか飛ばしてください笑

JCB THE CLASS

JCB THE CLASSは日本で唯一の国際カードブランド、JCBの最上位に位置するブラックカードです。ゴールドランク以上のJCBカードを保有している方にインビテーションが届くと言われています

年会費は55,000円とかなり高額ですが以下のような特典も付与されます

- ザ・クラス メンバーズ・セレクション

- グルメ・ベネフィット

- プライオリティ・パス

- JCBプレミアムステイプラン

- 安心の補償内容

- コンシェルジュデスク

- ザ・クラス 名食倶楽部

- 東京ディズニーリゾート 会員専用ラウンジ

ちなみにインビテーションの基準として

JCBゴールドかプラチナで年200~400万円(できれば300万以上)のカードショッピングを

数年継続し、通算利用金額が1000万円~1500万円程度になると、

JCBザ・クラスのインビが届く傾向にあると言われています笑

アメリカン・エキスプレス・センチュリオン・カード

ローマ兵士の長「百人隊長(センチュリオン)」を由来とするアメックスセンチュリオンは、

世界最高のブラックカードです

アメックスセンチュリオンには限度額が存在しません。

不動産や高級車などといった通常カードでは購入することができない商品でも、

アメックスセンチュリオンでは決済することが可能できちゃいます

その分、年会費も高く、入会金55万円・年会費38万5000円と、

初年度には約90万円必要になります。

これは日本で2番目に高い「ダイナースクラブプレミアム」の14万8000円と比較しても

2倍以上の高額な年会費です

そのためセンチュリオン保有者の平均年収は約1億9800万円です

俺らが半生かけて稼ぐお金を1年で稼ぐ・・・

まぁ一応こんな特典もあるそうです・・・

- 高級感溢れるチタン製カードがもらえる

- 海外・国内旅行の損害保険額が高い

- ホテル・メンバーシップの上級会員資格を獲得

- 家族カードとしてプロパーカードが発行される

- 「パーソナル・コンシェルジュ」が付く

- 「エミレーツ・スカイワーズ・ゴールド」を獲得

- 1,200以上の空港ラウンジを利用可能

- ファイン・ショッピングで貸し切りも可能

- VIPエアポートサービス

- 国内航空券の座席がファーストクラスにアップグレードされる

こんなカードは夢のまた夢ですね・・・

ただ持っていたらステータスはバカほど高いと思います

まとめ

自分に合ったクレジットカードを選ぶことで、

日常生活をより便利で快適に過ごすことができます。

ぜひ、今回ご紹介したポイントを参考に、自分に合ったクレジットカードを見つけてください。

え?これだけでは決めきれない?

今だけ無料でクレジットカードに関しての相談を受け付けます!

下記のLINEを追加するもしくはこちらのアカウントにDMしてください

※追加後自動メッセージでURLをお送りしますが、無視してメッセージを送ってください

お待ちしております!

コメント